中小、ベンチャー企業の資金繰りを改善!「電子記録債権」を使ったFintechサービス【前編】

「電子記録債権」をご存知ですか?聞きなれない言葉だと思いますが、事業者の資金調達を円滑化するために生まれた新たな債権として経済産業省、中小企業庁もこの活用に力を入れています。そこで今回は、この電子記録債権を使って中小、ベンチャー企業の資金繰りを改善する画期的なFintechソリューションを提供しているTranzax 株式会社の代表取締役 小倉隆志様に、中小、ベンチャー企業が抱える資金調達をめぐる問題と、それを解決する同社が提供するサービスについてお伺いしました。

インタビュー後編はこちら↓

中小、ベンチャー企業の資金繰りを改善!「電子記録債権」を使ったFintechサービス【後編】

目次

そもそも電子記録債権とは?

―そもそも電子記録債権とはどんなものなのでしょうか?

「電子記録債権は有価証券と同じくらい幅の広い概念です。民法では、指名債権・手形債権という2つの考え方がありますが、電子記録債権はそれらに並ぶ3つ目の概念です。つまり、制度的には何でもできてしまうのです。

また、電子記録債権を扱えるのは、電子債権記録機関という国から指定を受けた機関のみです。その機関は、メガバンク3社と全国銀行協会の4社でしたが、一昨年、当社が指定を頂戴したため現在は合計で5社です。

これまで、メガバンクなどは電子記録債権を単なる電子手形として扱っていたため、電子記録債権=電子手形だと考えていらっしゃる方が多いと思いますが、それは間違っています。メガバンクは法律上、銀行業務しか行えません。したがって、これまでの電子記録債権は電子手形としての役割しか果たしていなかったのです。しかし、金融機関ではない当社は電子発注や電子商取引に電子記録債権を使っていく予定です。当社の位置づけとしては、銀行というよりはeコマース、システム会社に近いですね。」

中小、ベンチャー企業の資金繰りの現状と、大企業との資金調達での違い

大企業とは金融のあり方が全く違う

―中小、ベンチャー企業と大企業では資金調達においてどのような違いがありますか?

「大企業と中小企業では金融のあり方が全く違います。大企業は証券市場でいくらでも資金調達ができますが、中小企業は基本的には、銀行の融資からしか資金調達ができませんし、一般的には社債を発行できる会社も少ないです。

また、中小企業は来年の会社の業績がどうなるか分かりません。業績が不安定な上に担保がある会社も少ないので、銀行もお金を貸すのが難しくなります。日本の法人の99%を占める中小企業のうち、お金を借りることができるのは半分程度と言われています。

今は金利が低いですよね。すると、ますます銀行はお金を貸せないんです。金利が低く利益が取れないので、未回収のリスクを恐れて中小企業に貸しにくくなるという逆説的な現象が起きています。

例えば、金利が10%だったらお金を貸した1社がつぶれても他の9社で損失分を取り返せますが、今のように金利が1%だと損失分を取り返すのに99社必要です。

今の銀行の現状は、アベノミクスの政策の構想と真反対になっています。お金がいっぱいあるのに中小企業にお金が回っていないということは、それだけ銀行による融資先の選別が厳しいということです。逆に、大企業は低金利で簡単に融資を受けられるようになっているのが現状です。」

どうしたら中小企業にもお金が回るようになるのか

「現在銀行は決算書ベースで融資するかどうかを判断しています。今後もその方法が変わらない限り、融資を増やすのは難しいですね。理由は2つあります。1つは中小企業の決算書は大企業と異なり、監査を受けていない会社が多いこと。監査を受けていないので、決算書の正しさが検証されていません。

2つ目は、中小企業の去年の決算書では、来年の業績が分かりづらいことです。詳細が記載されていないので分析が難しいですし、最近はビジネスの流行り廃りが激しくなっているので今年の業績が良くても来年が良いとは限りません。逆に、成長する企業なら貸せるはずですが、それも去年の決算書からでは分かりません。」

受注段階での資金調達を可能にするPOファイナンス

決算書ではなく受発注ベースの融資

―決算書以外に融資の判断材料になる情報はあるのでしょうか?

「はい。当社では「受発注」だと考えています。そこで開発したのが「POファイナンス(Purchase Order Finance)」です。

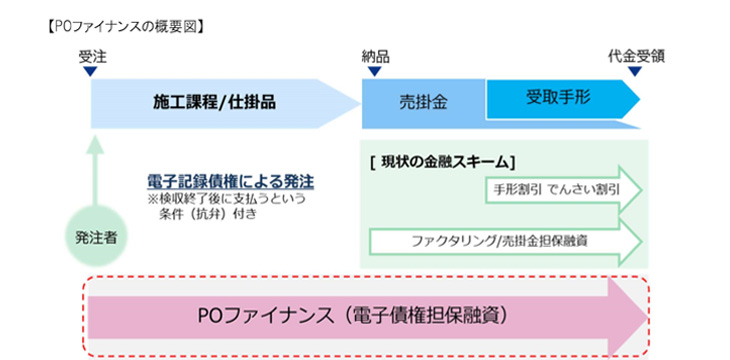

一般的な取引では、発注側には商品・サービスが納品されたら代金を支払う権利、受注側にはそれを納める代わりに代金を受け取る権利が存在します。電子記録債権は、こうした商品・サービスの流れや債権債務の関係から、「お金を受け取る権利」だけを切り離すことができます。社債と似ていて、電子記録債権が発生されたら必ず支払い側は支払わなければなりません。POファイナンスでは、「受発注」を電子記録債権化し、譲渡可能にすることで中小企業に資金融資ができる仕組みです。

大手メガバンクの電子記録債権を使ったファクタリングサービスと根本的に違うのは、資金化できるタイミングです。

メガバンクのサービスは、納品され、検収を受けた後、代金を受け取るだけという状態にして電子記録債権を発行します。「納品後」からの売掛金を担保とした融資なので、一番資金を必要とする納品前の製造段階での資金提供はできません。

しかし、POファイナンスの場合は、納品が終わってない状態、すなわち受注段階で電子債権を発生させます。法律上は、納品前でも電子記録債権を発生させることができます。簡単に言うと、「検収を終えたら支払う」という条件つき債権です。電子記録債権なので第三者機関であるTranzax株式会社が認証可能です。そのため、「受注段階」からの融資が受けられるようになるのです。もちろん納品されなかったら発注側は払う必要はありません。」

製造開始前に資金化ができる

―導入のメリットを教えてください。

「メリットとして大きいのは、納品後の現金払いより早く、受注段階から資金化できることです。一般的には、納品して手形が発行されてから120日までが支払い期限とされていますが、POファイナンスを使えば製造開始前の融資が可能になります。その分手持ち現金が増えますから、そのお金を研究開発や設備投資に回すことができます。投資をしないと企業は成長しませんが、新商品開発をしたくても銀行からは、開発資金の融資がなかなか出てきません。来年売れる商品を作るためには開発が必要ですが、開発にはお金がかかります。そのためにはやはり手元に資金が必要です。

また、融資の審査が簡単なのもメリットですね。1か月後に納品するとなったら、1か月後までに倒産してしまいそうかどうかを判断するだけです。1か月企業が持ちこたえられるかどうかくらいは決算書などの書類を確認しなくても分かると思うんです。そして納品されれば発注者が払ってくれます。

現在協議中ですが、納品前の電子債権に信用保証協会の保証を付けてくれるようになる予定です。そうなると上場企業の注文には最大半額、中小企業間の注文にも4割の保証が付くようになります。納品前に半分が手元に資金があるだけでも資金繰りは非常に改善すると思います。」

―受注段階で資金調達ができるとかなり資金繰りが改善されますよね。

「そうですね。BtoB企業では一般的に受注して納品するまで代金が払われないですが、大口案件ほど立替の費用が膨大です。特に建設会社だと、従業員への給料や鉄骨などの材料立替費用が相当かかり、資金繰りがうまくいかず倒産することもあり得ます。このPOファイナンスで、納品前に半分でも資金が手元に入るようになれば、資金繰り改善に非常に役立つと思います。手元にお金があるのかないのか気にせずに、大口案件をとることができるようになります。

そうすれば会社が成長できますよね。日本の中小、ベンチャー企業が成長しにくい理由は、成長資金がどこからも供給されないことが原因です。決算書を分析するよりも、現在の受注を見ること。これが重要です。

銀行は融資することを決めた以上、3か月後や半年後にお金があるのか?ということが重要になります。それは、現在の受注状況で決まります。去年、どんなに業績が良くても今日現在の受注がなかったら融資しづらいし、反対に過去の業績がどれだけ赤字でも、現在の受注があれば融資することができます。

先ほど説明した通り、中小企業に関しては決算書を見ても未来は分かりません。銀行にとっては、融資したお金を回収できないだけではなく、融資できるチャンスを逃してしまうことにもつながります。しかし、今の銀行は去年も今年も業績が良い企業にしか融資をしていません。実際、そのような企業はどれくらいあるのでしょうか。現在、行われている融資の審査方法よりも、現時点での受発注をもとに融資をする方が正しいのではないかと当社は考えています。」

前編はここまで。後編ではTranzax株式会社の新サービスと、日本経済を変えるために必要なことについて伺っていきます。

インタビュー後編はこちら↓

中小、ベンチャー企業の資金繰りを改善!「電子記録債権」を使ったFintechサービス【後編】